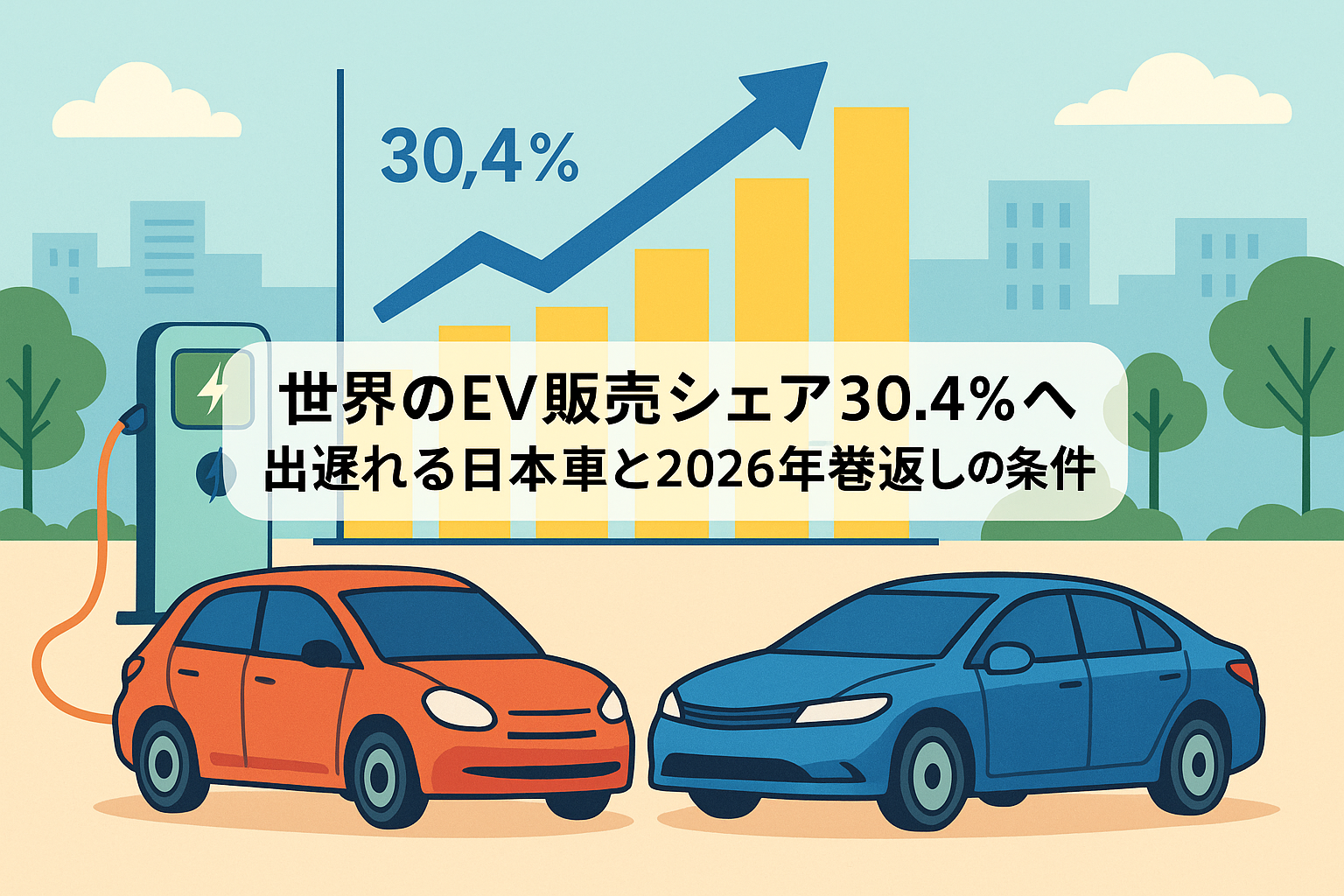

世界の電動車販売は補助金縮小の逆風の中でも拡大し、2025年10月には主要国でシェア30.4%に達しました。エンジン車に強みを持つ日本メーカーはEVで出遅れていますが、2026〜27年の新型EV投入が巻き返しの成否を左右します。

3行サマリー

- 世界市場では各国の補助金縮小後も電動車販売が伸び、主要国合計でシェア3割超という新しい段階に入っています。

- 日本メーカーはハイブリッド車で高いシェアを維持する一方で、EV専用プラットフォームやソフトウェア開発で中国・欧米勢に遅れています。

- 2026〜27年に登場するホンダやスズキ、日産、SUBARUの新型EVが、国内外でどこまで販売を伸ばせるかが今後の焦点になります。

世界のEV販売:補助金縮小でもシェア3割台

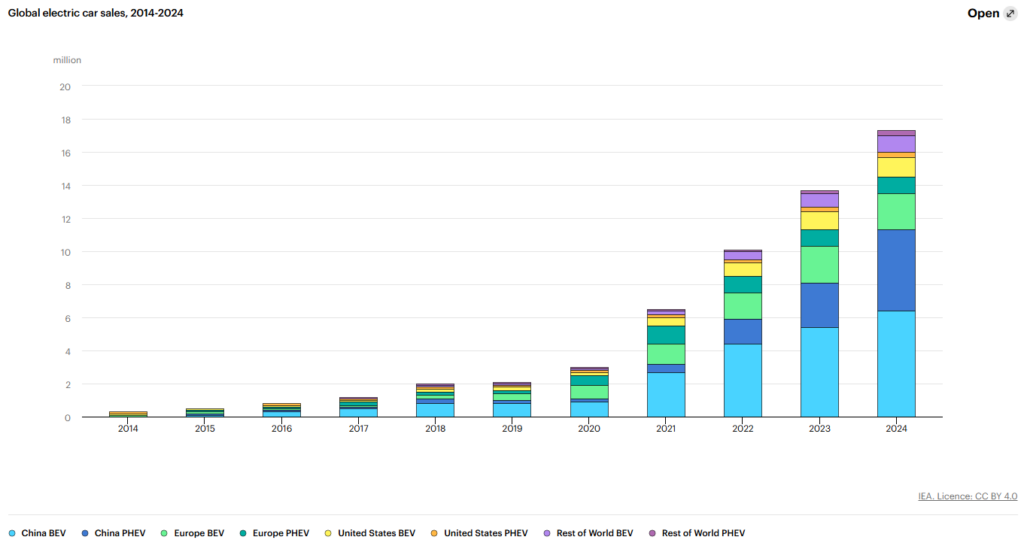

世界の電動車需要は、米欧の補助金縮小という逆風を受けながらも大きく後退していません。調査会社マークラインズによると、2025年10月の主要国におけるEV・PHV・FCV販売は178万3000台で、前年同月比10.5%増となりました。電動車比率は30.4%に達し、同月として過去最高を更新しています。

出典:IEA「Global EV Outlook 2025」「Global EV Data Explorer」

国別では、中国が137万5000台と全体の8割近くを占め、前年同月比11%増と伸びを維持しました。米国ではトランプ政権下で連邦EV税額控除が終了し、一時的にEV販売が落ち込んでいます。ドイツも購入補助金の終了後に販売が減少しましたが、その後は20%台後半までシェアが戻りつつあります。

全体として見ると、補助金や税制の変更に伴う「山」と「谷」はあるものの、電動車シフトは世界平均でシェア3割台が当たり前の段階に入ったといえます。需要の主軸は中国にありつつも、欧州や韓国、タイなどでも2桁成長が続いており、EV市場は中長期の成長トレンドを維持しています。

日本メーカーの現在地:EVランキング上位から消えた存在感

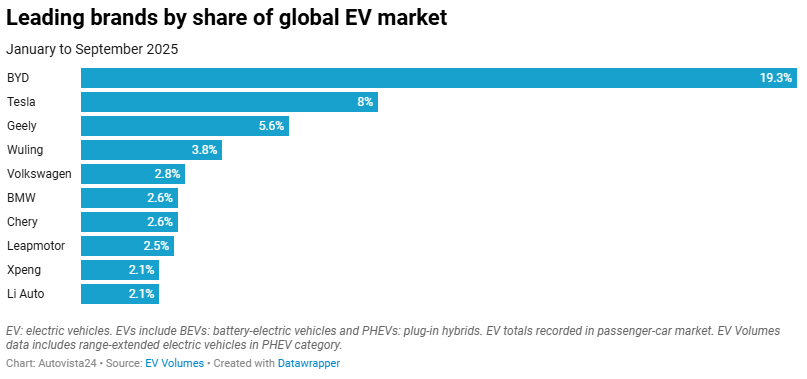

世界のEV販売ランキングを見ると、日本メーカーの存在感ははっきりと後退しています。2025年7〜9月期のEV販売では、首位が中国BYDで23.8%増の53万台、2位が米テスラで47万台、3位が中国の浙江吉利控股集団(ジーリー)で32万台となりました。日本メーカーは上位10社の中に入っていません。

出典:Autovista24「Which EV models and brands have been successful so far in 2025?」(データ:EV Volumes)

日本勢は、ハイブリッド車(HV)を含めた「電動車」全体では高いシェアを維持しています。トヨタやホンダ、日産などは、燃費性能に優れたHVで国内外の販売を支えてきました。ただし外部充電が可能なEV・PHVに限定すると、車種ラインアップや価格帯、ソフトウェア機能の面で中国・欧米勢に遅れを取っている状況です。

背景には、EV専用プラットフォームやソフトウェア定義車(Software Defined Vehicle)への投資タイミングの差があります。中国や欧米メーカーは2010年代後半からEV専用アーキテクチャーへの集中投資を進めましたが、日本勢はエンジン車とHVの競争力が高かったため、リソース配分の見直しが遅れました。その結果、世界のEV市場では「HVで強い日本」「EVで強い中国・欧米」という構図が固まりつつあります。

ホンダ「0シリーズ」と2026〜27年の日本勢EV攻勢

ホンダは、日本メーカーの中でも比較的早くEVシフトを明確にしてきた企業です。同社は2021年に2040年までの「脱ガソリン」を掲げ、乗用車の電動化を経営の中心に据えました。2025年10月に開幕したジャパンモビリティショー2025では、新EVシリーズ「0(ゼロ)シリーズ」の第3弾となる多目的SUV「ゼロ・アルファ」を世界初公開しています。

ゼロ・アルファはインド工場で生産し、まずインドやASEAN市場を中心に展開した上で、2027年度に日本への投入を予定しています。インド生産によるコストメリットを生かし、価格を抑えた「ゲートウェイEV」として、既存のガソリン車ユーザーが乗り換えやすいモデルを目指しています。同じ0シリーズとして「ゼロ・サルーン」「ゼロ・スペースハブ」も計画されており、ホンダはグローバル規模でEVラインアップを拡充する姿勢を明確にしています。

2026年は、ホンダ以外も含めて日本勢EVの「勝負の年」になります。スズキは初のSUVタイプEV「eビターラ」を2026年1月に発売する計画で、同セグメントで主流の500万〜600万円台よりも安い400万円を切る価格帯を狙います。EV未経験層にも届く価格とし、「EVに乗ったことがない方にも積極的にアプローチする」としています。

世界に先駆けて量産EV「リーフ」を投入した日産自動車も、主力EVの全面刷新を予定しています。報道では、次期リーフは最長航続距離702km(WLTCモード相当)クラスを目標とし、東京―大阪間を無充電で走れる水準を目指しているとされています。SUBARUは、トヨタと協業した2車種目のEV「トレイルシーカー」を2026年前半に発売する計画で、SUV市場向けのクロスオーバーEVとしてアウトドア用途の需要を取り込もうとしています。

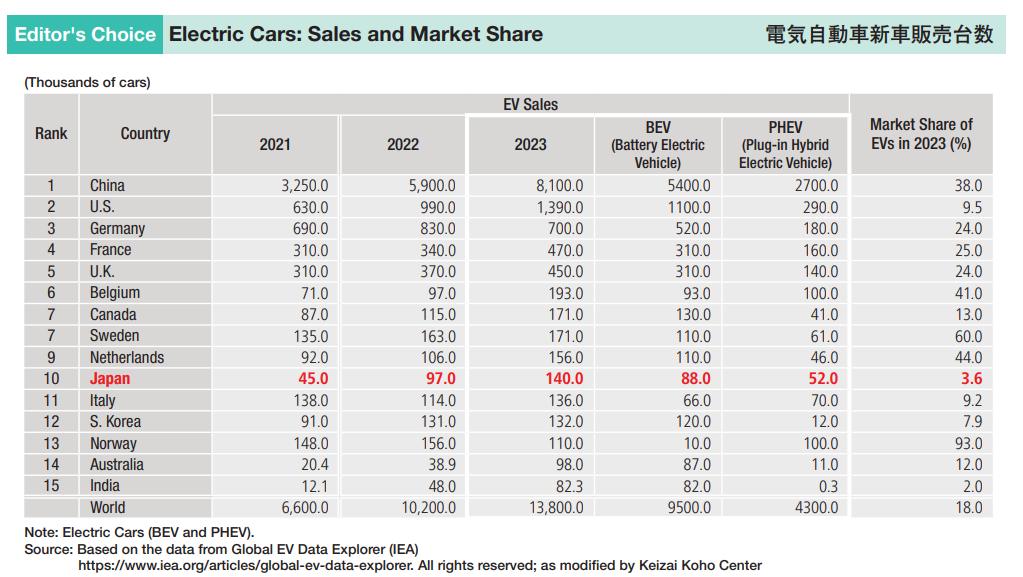

日本市場の実情:EVシェア2〜3%と輸入BEV優位

日本国内のEV市場は、世界と比べると依然として小さい規模にとどまっています。各種統計によると、2025年10月の日本国内におけるEV(BEV+PHEV)販売は約9000台で、乗用車全体に占めるシェアは2〜3%台にとどまっています。前年同月からは改善傾向にあるものの、主要国平均とのギャップは大きいままです。

出典:経済広報センター「Japan 2024-25 Editor’s Choice – Electric Cars: Sales and Market Share」

(データ出典:IEA Global EV Data Explorer)

さらに、BEVに限ると輸入車の存在感が非常に大きくなっています。テスラや中国BYDのBEVが日本でも街中で目立つようになり、普通車クラスのBEV登録台数では輸入車が多数派となる月も増えています。ソフトウェアやデザイン、加速性能などの総合力で海外メーカーを選ぶ層が広がっています。

一方で、国内の電動車販売全体を支えているのはハイブリッド車です。自動車工業会などのデータでは、国内乗用車販売の約半分をHVが占める月もあり、トヨタやホンダのHVが安定した収益源になっています。HVが強い構造は日本メーカーにとって大きな支えですが、EV市場の拡大が続く中で、外部充電可能な電動車の比率が低いままでは世界市場の成長を取り込みきれないリスクが高まります。

消費者サイドでは、「排気ガス臭がしない」「静かで加速が滑らか」「振動が少ない」「自宅充電で完結する」といったEVならではの利点を評価する声が増えています。同時に、充電インフラの偏在や車両価格の高さへの不安も根強く、日本ではEVに踏み切れない層も多く残っています。

EV時代の勝ち筋:日本勢が押さえるべき3つの論点

日本メーカーがEV時代に勝ち筋を作るには、単にEVの車種数を増やすだけでは足りません。ここでは、事業戦略として特に重要な3つの論点を整理します。

- 電池・半導体・モーターなどEV特有のサプライチェーンをどこまで自前で確保し、どこから外部と組むかを明確にする必要があります。中国勢は電池から素材まで垂直統合を進めており、日本勢は部品メーカーとの分業モデルをどう高度化するかが問われます。

- ソフトウェアとコネクテッド機能の競争力を高めることが不可欠です。テスラや中国勢はOTAアップデートを前提に車両機能を更新し、自動運転支援やエネルギーマネジメント、サブスクリプションなどを組み合わせています。日本勢も車両を「売り切り」ではなく、更新され続けるサービスとして設計する視点が重要です。

- 200万〜400万円台の量販価格帯EVをどれだけ早く揃えられるかが鍵になります。ホンダの「ゼロ・アルファ」やスズキの「eビターラ」のように、既存ガソリン車ユーザーが手を伸ばしやすい価格と性能を持つEVを増やせるかどうかで、「HVは日本、EVは海外」という構図をどこまで崩せるかが決まります。

筆者の視点

スタンスとして、日本勢はHVの強みを維持しつつも、EVを「第二の収益柱」に育てなければ10年後の競争力が大きく低下すると考えます。直近のデータでは、主要国の電動車比率が30.4%に達する一方、日本のEVシェアは2〜3%台にとどまっており、世界市場とのギャップが明確になっています。

このギャップが続けば、日本メーカーは国内ではHVで利益を上げつつも、成長ドライバーであるEVセグメントでは中国・欧米勢や新興メーカーにシェアを奪われる構図が強まります。結果として、世界のEV・PHV・FCV市場で日本ブランドを見る機会はさらに減り、技術発信力やブランド力の面でも影響が出かねません。

次の確認点としては、2026〜27年に投入されるホンダ「0シリーズ」、スズキ「eビターラ」、次世代「リーフ」、SUBARU「トレイルシーカー」などの実販売データと、電池・半導体サプライチェーンへの投資状況を継続的に追うことが重要です。日本メーカーがEV市場でどこまで巻き返せるかを測る試金石になるためです。